31 marzo, 2022

CAMPAÑA RENTA BIZKAIA 2021

La campaña de la renta 2021 en Bizkaia, arrancará el próximo 4 de Abril y se desarrollará hasta el 30 de Junio, con grandes novedades respecto al funcionamiento de anteriores ejercicios. Igual que el año pasado, todos los contribuyentes vizcaínos incluidos los autónomos, recibirán un borrador de la declaración confeccionada.

Ésta es una de las grandes novedades, junto a la modernización de los sistemas de acceso a datos fiscales y presentación de las liquidaciones (no existe este año programa de ayuda, solamente plataforma web y app móvil) y la desaparición del canal de las entidades financieras y las delegaciones de Hacienda para poder presentar las liquidaciones presencialmente.

Desde el 4 de Abril, los contribuyentes podrán consultar y validar la propuesta de declaración en la web www.bizkaia.eus/renta o en la app para teléfonos móviles “Renta Bizkaia Errenta”.

Para consultarla en cualquiera de estos canales, deberá identificarse con un medio de identificación digital.

Hacienda ha facilitado los pasos para anticiparse y generar previamente la clave BAK, según explica en este enlace: https://web.bizkaia.eus/es/renta-bizkaia/identificacion-bak

Quienes no dispongan ya de ella, podrán activar una clave BAK con el código que Hacienda remitirá en las cartas que enviará a todos los contribuyentes desde el día 4 y a lo largo del mes de Abril.

En esas cartas, Hacienda también comunicará al contribuyente el resultado de su propuesta de declaración. Para facilitar la comprensión de la carta, le aportará así misma información personalizada, simplificando su lectura respecto a la carta de renta de años anteriores.

En el mismo envío, cada contribuyente también recibirá una clave de representación -al igual que en años anteriores- para que otra persona (colaborador, asesoría, etc…) pueda realizar los trámites en su nombre.

Si la propuesta tiene resultado a devolver (a favor del contribuyente), y el contribuyente está de acuerdo con los datos de la propuesta, podrá aceptar la propuesta y se le ingresará el importe de la misma en un plazo máximo de 7 días.

Si la propuesta tiene resultado a devolver (a favor del contribuyente), y el contribuyente no la acepta antes del 30 de junio, Hacienda la dará por buena, y le devolverá automáticamente la cantidad correspondiente en la cuenta bancaria de referencia.

Si la propuesta es a ingresar (a favor de Hacienda) el contribuyente deberá presentarla. Tendrá de plazo hasta el día 30 de Junio y el cobro se pospondrá hasta el 6 de Julio, o si opta por el pago fraccionado (60% y 40%) el segundo pago se realizará el 10 de Noviembre.

OBLIGACIÓN DE PRESENTAR DECLARACIÓN DE LA RENTA:

– Contribuyentes con rentas del trabajo superiores 20.000€

– Contribuyentes con rentas de trabajo entre 14.000€ y 20.000€ que hayan tenido más de un pagador y/o contrato en el año 2021.

– Rendimientos brutos de capital (incluidos los exentos) y/o ganancias patrimoniales superiores a 1.600€

– Contribuyentes con ingresos procedentes de alguna actividad económica en la que figuren dados de alta en dicho/s epígrafe/s.

Los contribuyentes que cumplan las anteriores condiciones, deberán liquidar su declaración de la renta en Bizkaia, siempre que hayan residido aquí más de 183 días, o en su defecto, cumplan los requisitos de residencia en el TFB de acuerdo con la Norma Foral 13/2013 de 5 de diciembre.

PRINCIPALES FECHAS CAMPAÑA RENTA 2021:

– Consulta PROPUESTAS BORRADOR: Desde el 4/04/2021

– Solicitud y Envío Clave de Hacienda / CLAVE B@K: A partir del 4/04/2021

– Consulta Datos Fiscales en Internet: A partir del 4/04/2021

– Confirmación Propuesta:

- Resultado a Devolver: Si la propuesta tiene resultado a devolver (a favor del contribuyente), y el contribuyente está de acuerdo con los datos de la propuesta, podrá aceptar la propuesta y se le ingresará el importe de la misma en un plazo máximo de 7 días. Si el contribuyente no la acepta antes del 30 de junio, Hacienda la dará por buena, y le devolverá automáticamente la cantidad correspondiente en la cuenta bancaria de referencia.

- Resultado a Ingresar: Si la propuesta es a ingresar (a favor de Hacienda) el contribuyente deberá presentarla. Tendrá de plazo hasta el día 30 de Junio y el cobro se pospondrá hasta el 6 de Julio, o si opta por el pago fraccionado (60% y 40%) el segundo pago se realizará el 10 de Noviembre.

– Confección y Presentación de declaraciones con datos ADICIONALES A LOS DE LA PROPUESTA: Desde el 4/04/2021 hasta el 30/06/2021.

– Rectificación o modificación de la propuesta LIQUIDADA: Desde el 4/04/2021

– Cobro PROPUESTAS BORRADOR: Máximo de 7 días desde su aceptación

– Pago PROPUESTAS A INGRESAR: A partir de la primera semana de Julio, o en caso de fraccionamiento en 2 plazos, se cobrará el 60% la primera semana de Julio, y el 40% restante en noviembre.

– Atención telefónica Hacienda Bizkaia 94 608 30 00: Del 30/03/2021 al 30/06/2021 de 8:30 a 19:00

SISTEMAS DE PRESENTACIÓN:

– PROPUESTA RENTA: Propuesta de liquidación enviada al contribuyente de forma gratuita, con resultado a ingresar o devolver, que puede no estar correctamente confeccionada. El contribuyente deberá validarla en el portal web www.bizkaia.eus/renta o en la app para teléfonos móviles “Renta Bizkaia Errenta”.

– PRESENTACIÓN TELEMÁTICA A TRAVÉS DE ASCOFI BERRIA: Utilizando la clave de representante de contribuyente y su cónyuge, además de documentación «extra» que pueda ser solicitada al no constar en las bases de datos de Hacienda.

PRINCIPALES NOVEDADES EN EL I.R.P.F. DEL EJERCICIO 2021:

MECANISMOS EXTRAORDINARIOS

DEDUCCION POR ACTIVIDADES PRIORITARIAS CON CARÁCTER TEMPORAL

DEDUCCION POR ACTIVIDADES PRIORITARIAS CON CARÁCTER TEMPORAL

Durante el ejercicio 2021, se mantiene el derecho a una deducción en la cuota tributaria del 45% de las cantidades abonadas a las siguientes actividades prioritarias a efectos de mecenazgo:

- Investigación científica

- Actividades de investigación científica orientadas a la lucha contra la COVID19

- Desarrollo y validación de test serológicos escalables para la identificación de individuos seropositivos

- Desarrollo de herramientas analíticas y metabólomicas para el diagnóstico serológico de la población general.

- Actividad cultural y artística

También resultará de aplicación este beneficio fiscal a aquellas aportaciones hechas en beneficio de colectivos de trabajadores de artes escénicas, de la música y a determinadas asociaciones

En relación con el ámbito del deporte se reconocen los siguientes beneficios fiscales: Excepcionalmente, los deportistas y el personal técnico con licencia federada que no sean profesionales pueden aplicar la deducción sobre el 25% del importe total de las licencias federativas.

También pueden aplicar la deducción del 25% de las cuotas abonadas a los clubes deportivos y a las comisiones deportivas de las AMPAS por la participación en actividades del programa de deporte escolar organizadas por la Diputación Foral de Bizkaia.

DEDUCCION PARA ARRENDADORES DE LOCALES *NOVEDAD 2021”

DEDUCCION PARA ARRENDADORES DE LOCALES *NOVEDAD 2021”

Los arrendadores de inmuebles distintos a vivienda que hayan rebajado a los arrendatarios el importe de la renta mensual durante al menos tres meses de 2021, sin compensación o recuperación en un momento posterior, pueden computar la rebaja como gasto deducible a la hora de calcular los rendimientos de capital inmobiliario del ejercicio.

DEDUCCION POR REANUDACION DE ACTIVIDAD ECONOMICA *NOVEDAD 2021

DEDUCCION POR REANUDACION DE ACTIVIDAD ECONOMICA *NOVEDAD 2021

Se aplicará una deducción del 15% a los gastos e inversiones efectuados en 2021 para utilizar canales alternativos de comercialización, servicios a domicilio, renovación de instalaciones, adecuación de las mismas para limitar aforo, gestión de reservas, etc. realizados por los trabajadores por cuenta propia que hayan tenido que:

- O bien suspender su actividad por normativa de la emergencia sanitaria

- O que hayan visto reducido su volumen de operaciones y su resultado contable en el porcentaje determinado en la norma.

DEDUCCION EXTRAORDINARIA POR OBRAS DE RENOVACION

DEDUCCION EXTRAORDINARIA POR OBRAS DE RENOVACION

Se mantiene el derecho extraordinario a que los contribuyentes bizkainos se deduzcan en su declaración de renta de 2021 el 10% de las cantidades abonadas en las obras de renovación de la vivienda habitual. Siempre y cuando se cumplan los siguientes requisitos:

- Ser propietarios de una vivienda habitual que tenga más de 10 años de antigüedad

- Realizar una obra sujeta a licencia municipal

- Invertir en el coste de su ejecución (coste de los materiales) más de 3.000€

- Iniciar las obras en el periodo comprendido entre el 6 de mayo y 31 de diciembre de 2021.

El importe máximo de la deducción será de 1.500€ y deberán aportarse las facturas correspondientes para justificar la inversión. Al ser una deducción extraordinaria no consumirá crédito fiscal del contribuyente y es compatible con la deducción habitual de rehabilitación de vivienda.

DISPONIBILIDAD EXTRAORDINARIA DE LOS DERECHOS CORRESPONDIENTES A LOS SISTEMAS DE PREVISIÓN SOCIAL DERIVADOS DEL COVID19

DISPONIBILIDAD EXTRAORDINARIA DE LOS DERECHOS CORRESPONDIENTES A LOS SISTEMAS DE PREVISIÓN SOCIAL DERIVADOS DEL COVID19

Aquellos trabajadores afectados por un ERTE o ERE por fuerza mayor (COVID19) que hayan optado por realizar un rescate de su ESPV por desempleo según la resolución del 25 de marzo de 2020 del Director de Política financiera, que se extienda durante los ejercicios 2020 y 2021, tendrán derecho a aplicarse un porcentaje de integración del 75 por 100 sobre el importe percibido en cada ejercicio a efectos de calcular el rendimiento íntegro de trabajo correspondiente a dichas prestaciones, de forma que el 25% de la cantidad percibida quede exento de tributación.

IMPULSO DE LA DIGITALIZACION DEL COMERCIO LOCAL

IMPULSO DE LA DIGITALIZACION DEL COMERCIO LOCAL

Con el límite de 300€, se introduce la deducción del 10% de las cantidades destinadas por parte de las personas que realicen actividades económicas, a introducir herramientas digitales en procesos de comercialización y venta.

Cuando las inversiones y gastos con derecho a deducción abarquen los periodos impositivos 2020 y 2021, el límite máximo de 300 euros será único para ambos periodos impositivos.

DEDUCCION IMPLANTACIÓN TECNOLOGICA EN LOS SISTEMAS DE FACTURACIÓN

DEDUCCION IMPLANTACIÓN TECNOLOGICA EN LOS SISTEMAS DE FACTURACIÓN

Será aplicable la deducción del 30% de las cantidades que los autónomos empleen en:

- Adquirir equipos y terminales

- Adquirir software de firma electrónica

- Instalación e implantación de equipos y sistemas

Todo ello en previsión de la implantación del sistema BATUZ y en particular de TicketBai, que finalmente no será obligatorio hasta 2024.

DEDUCCION EXTRAORDINARIA POR INVERSIONES EN MICRO, PEQUEÑAS Y MEDIANAS EMPRESAS

DEDUCCION EXTRAORDINARIA POR INVERSIONES EN MICRO, PEQUEÑAS Y MEDIANAS EMPRESAS

Se mantiene la deducción extraordinaria, alternativa a la vigente desde 2018, por inversiones realizadas en micro, pequeñas y medianas empresas.

Los requisitos se encuentran determinados en la normativa foral y el porcentaje de deducción aplicable será:

Con carácter general, el 10% de las cantidades invertidas con una base máxima de 100.000€

El 15% para empresas de nueva o reciente con una base máxima de 150.000€

El 20% en caso de que se trate de empresas innovadoras con una base máxima de 200.000€.

Es decir, manteniendo 5 años la cantidad aportada al fondo FILPE, estaremos obteniendo anticipadamente, un rendimiento del 3% anual en forma de ahorro fiscal.

Sin duda una opción a temer en cuenta por contribuyentes con rentas altas, que ya hayan llegado al límite en el resto de deducciones y deseen rentabilizar sus ahorros.

APORTACIÓN PLAN DE PENSIONES / EPSV:

APORTACIÓN PLAN DE PENSIONES / EPSV:

Debemos recalcar la delicada situación de las arcas del Fondo de las Pensiones, la coloquialmente conocida como “La hucha de las pensiones”, a la cual el Gobierno ha tenido que acudir en varias ocasiones para retirar fondos, y que pone en serio peligro la sostenibilidad del actual sistema de pensiones estatal, más aún sin conocer las consecuencias económicas reales a medio y largo plazo que está originando la emergencia sanitaria.

Es por ello, que cada vez debemos comenzar a ahorrar lo antes posible, y tener más en consideración el ahorro privado, los productos como Planes de pensiones, EPSV, Planes y Seguros de Jubilación, para garantizarnos unas rentas ajustadas a nuestras necesidades en un futuro.

Con estos productos, se podrá aplicar una reducción directa sobre la base Imponible de hasta 5.000 € por aportaciones propias, a EPSV, y hasta 8.000€ por aportaciones empresariales, no pudiendo superar en conjunto los 12.000€.

En cuanto a los Planes de Pensiones, se ha reducido la aportación personal máximo a 2.000 euros anuales.

Por el contrario, si se mantiene la posibilidad de reducirse hasta 2.400€ por aportaciones a favor del cónyuge, siempre que éste tenga rentas inferiores a 8.000€, y reducción de hasta 8.000€ por aportaciones satisfechas a favor de un familiar discapacitado.

Todo exceso en las aportaciones tanto por superar límites como por insuficiencia de Base Imponible, podrá ser aplicado en los próximos cinco periodos en cualquiera de los casos anteriormente descritos.

Además, a la hora de rescatar los planes de pensiones y EPSV por cualquiera de las contingencias posibles, podremos volver a beneficiarnos fiscalmente en caso de realizar un rescate en forma de capital y disfrutar de una exención de hasta el 40%.

DEDUCCIÓN DE VIVIENDA:

DEDUCCIÓN DE VIVIENDA:

Cabe recordar la existencia del denominado “Crédito fiscal” del contribuyente, para todas las cantidades deducidas a lo largo de su vida que guarden relación con su vivienda habitual. Este límite está fijado en 36.000€, y una vez llegado al tope, no podremos deducirnos cantidad alguna ni por adquisición, cuenta vivienda ni alquiler.

Así, con carácter general, los contribuyentes podrán aplicar una deducción directa en la cuota íntegra del 18% en las cantidades invertidas en la adquisición o inversión en su vivienda habitual, con un límite de 1.530€ por persona (18% del tope de 8.500€ por contribuyente) el cual se verá incrementado hasta los 1.955€ para familias numerosas y jóvenes menores de 30 años (23% de los importes satisfechos, con el mismo límite de 8.500€ de base sobre la cual aplicar).

ALQUILER DE VIVIENDA HABITUAL:

ALQUILER DE VIVIENDA HABITUAL:

En el régimen foral de Bizkaia, también se mantiene la deducción por alquiler de vivienda habitual, sin ningún tipo de límite o restricción según las Bases Imponibles de los contribuyentes, como sucedía en Territorio Común hasta 2014.

Así, con carácter general, los contribuyentes podrán deducirse un 20% de las cantidades abonadas a su arrendador con un límite de 1.600€ de deducción (20% del tope de 8.000€), cantidad incrementada hasta los 2.000€ (25% de 8.000€) en el caso de familias numerosas y como novedad este ejercicio, los jóvenes menores de 30 años podrán beneficiarse de una deducción de hasta 2.400€ (30% de 8.000€).

Poca recomendación nos queda, salvo los casos de parejas jóvenes que no estuviesen casados ni fuesen pareja de hecho y que hayan firmado el contrato de alquiler a nombre de los dos inquilinos. En tal caso, si uno de los dos miembros de la pareja no estuviese obligado a realizar la declaración de la renta, estaríamos perdiendo parte de esa deducción por alquiler, y recomendaríamos que tanto el contrato como el pago de los recibos, figurasen a nombre del obligado tributario a realizar la declaración de la renta para poder beneficiarse del 100% del ahorro fiscal por alquiler de vivienda habitual.

CUENTA VIVIENDA:

CUENTA VIVIENDA:

Se considera que se han destinado a la adquisición de la vivienda habitual, las cantidades que se depositen en Entidades de Crédito, en cuentas separadas de cualquier otro tipo de imposición, y siempre que las cantidades que hayan generado el derecho a la deducción se destinen, antes del plazo establecido (6 años) a partir de la fecha de apertura de la cuenta, a la adquisición o rehabilitación de la vivienda habitual.

Debido a la situación de excepcionalidad, el plazo para invertir las cantidades depositadas en cuenta vivienda se amplía a 7 años para aquellos contribuyentes que debían materializar la inversión a finales de 2021.

Por tanto, con carácter general, los contribuyentes podrán aplicar una deducción directa en la cuota íntegra del 18% en las cantidades depositadas en las cuentas vivienda, con un límite de 1.530€ por persona (18% del tope de 8.500€ por contribuyente) el cual se verá incrementado hasta los 1.955€ para familias numerosas y jóvenes menores de 30 años (23% de los importes satisfechos, con el mismo límite de 8.500€ de base sobre la cual aplicar).

Recomendamos por tanto qué a finales de año, se realicen traspasos desde otras cuentas de ahorro del contribuyente a la cuenta vivienda hasta el tope de 8.500€ anteriormente mencionado, para que a cierre de ejercicio figure el depósito de dichas cantidades.

DONATIVOS:

DONATIVOS:

Por estas fechas, diversas ONGS y entidades sin ánimo de lucro, hacen un llamamiento a la ciudadanía para ayudar con una aportación económica a las diversas causas que representan, con el añadido beneficio económico que ello supone para el contribuyente en su declaración de la renta.

Se establece una deducción sobre la cuota íntegra del 20% de las cantidades donadas, con un límite de la base de la deducción del 30% de la Base Liquidable del contribuyente.

Además, hay una serie de actividades declaradas prioritarias por la Diputación que dan derecho a una deducción del 30% con los límites anteriormente mencionados y sin tener en cuenta las previsiones señaladas en relación a las actividades prioritarias temporales.

Si nos encontramos en el caso de que aún tenemos margen de ahorro fiscal, no estaría de más valorar la posibilidad de hacer algún donativo a éste tipo de entidades.

En cualquier caso, la mejor manera de optimizar el pago del I.R.P.F. es realizar un estudio pormenorizado según la situación personal de cada contribuyente, para tomar las decisiones con la máxima fiabilidad posible.

Tributación Bitcoins y Criptomonedas:

Tributación Bitcoins y Criptomonedas:

La ganancia derivada de la compraventa de Bitcoins y otras criptomonedas, deberá tributar como una ganancia o pérdida patrimonial en la base del ahorro. Para su cálculo, se tendrán en cuenta tanto el valor de adquisición y venta, como las comisiones, spreads y otros gastos relacionados con la operación.

DEDUCCIONES FAMILIARES 2021:

Minoración general en la cuota:

Todo contribuyente tendrá derecho a una Minoración general en la cuota por importe de 1.432 €, sin que en ningún caso la cuota pudiera resultar negativa.

Descendientes:

Se aplicará una deducción de 603€ por el primer hijo, 747€ por el segundo, 1.261€ por el tercero, 1.490€ por el cuarto y 1.946€ por el quinto y sucesivo descendiente. Esta deducción se aplicará a partes iguales a ambos progenitores. La deducción adicional para descendientes menores de 6 años es de 347€.

Anualidades por alimentos:

Se aplicará una deducción del 15% de las cantidades satisfechas en concepto de pago de anualidades por alimentos de los descendientes, con el límite del 30% del importe de la deducción por descendiente que corresponda a cada uno de ellos (Por el primer hijo 30% de 603€, por el segundo el 30% de 747€…).

Ascendientes:

Corresponderá una deducción de 289€ por cada ascendente que conviva todo el año con su descendiente, o en caso de que resida en una residencia y que el descendiente sufraga el 100% de los costes.

Discapacidad:

- Tipos A Y B (Entre 33% y 65%, Incapacidad permanente parcial o Total): 803€

- Tipo C (Igual o superior al 65%, dependencia moderada grado I, Incapacidad permanente Absoluta o Incapacitado judicialmente): 147€

- Tipo D (Igual o superior al 75% y entre 15 y 39 puntos de ayuda a 3ª persona, Dependencia severa Grado II, Gran Invalidez): 376€

- Tipo E (Igual o superior al 75% y más de 40 puntos de ayuda a 3ª persona, Gran Dependencia Grado III): 717€.

Por Edad:

- Mayores de 65 años: Hasta 346€ en el caso de BI<20.000€ en Declaración Individual o BI<35.000€ en la opción de Declaración Conjunta.

- Mayores de 75 años: Hasta 632€ en el caso de BI<20.000€ en Declaración Individual o BI<35.000€ en la opción de Declaración Conjunta.

Aportaciones a favor de Discapacitados:

Deducción del 30% de las aportaciones satisfechas al Patrimonio Protegido de personas con discapacidad, con el límite anual máximo de 3.000€.

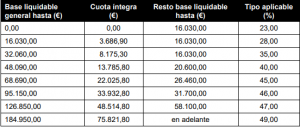

ESCALA DE LA BASE GENERAL POR TRAMOS:

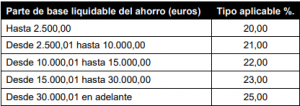

ESCALA DE LA BASE DEL AHORRO POR TRAMOS:

En Bizkaia, Gipuzkoa y Araba la escala del ahorro vigente es la siguiente:

Plazo para pedir cita y presentación telemática desde el 4 de Abril hasta el 30 de junio por teléfono 94 473 39 35, mail: gsasesores@gonzalezsierra.com o mediante el formulario de contacto de nuestra página web: https://gonzalezsierra.com/contacto/